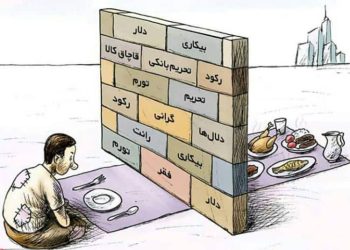

با اینکه نوسانات در بورسهای اوراق بهادار امری طبیعی است اما آنچه اخیراً در بازار سرمایه ایران اتفاق افتاده، مساله بدون پیشینهای است آن هم در شرایطی که درآمدهای نفتی کشور به شدت کاهش یافته، رکود تورمی بر اقتصاد ایران حاکم شده و هزینه تبادلات مالی به دلیل نداشتن رابطه مستقیم با سیستم مالی جهان برای ایران بسیار سنگین شده است. در چنین وضعیتی دولت با کسری بودجه سنگینی روبهرو و بر آن شد که این کسری بودجه را با واگذاری داراییهای خود جبران کند. اگرچه این مهم در وهله اول اقدام درستی به نظر میآمد، اما دولت با ابزارهایی که در اختیار داشت دست به قمار خطرناکی زد و موجب شد قیمت سهام به اندازهای افزایش یابد که به هیچ عنوان بازتابدهنده شرایط روز اقتصاد ایران نبود.

در بورس ایران بنا به دلایل مختلف از جمله پرداخت سود نقدی توسط شرکتها، نسبت P/E یا قیمت به سود شرکتها چیزی حدود ۶ یا ۷ بوده است اما با اقدامات اخیر دولت، این نسبت بدون هیچگونه توجیهی به ۱۴، ۱۵ و حتی بیشتر از آن هم رسید. بنابراین طبیعی بود که رشد بازار سرمایه قابل دوام نباشد و قیمت سهام به حالت قبلی خود بازگردد. دولت به جای اینکه به صورت تصنعی در بازار بورس دخالت کند، میتوانست از طریق ایجاد سیستمهای انگیزشی منابع مالی ناشی از کمبود درآمدهایش را جبران کند.

این شیوههای انگیزشی اگرچه میتوانستند شیوههایی کاملاً علمی باشند، اما اتفاقات اخیر دولت را متهم میکند که دست در جیب مردم کرده است. شاید برای دولت بهتر بود بخشی از کسری بودجه که به هزینههای جاری مربوط است را از طریق فروش سهام شرکتهایی که دارایی سود مناسب هستند جبران کند. در عین حال فروش اوراق بهادار به منظور جبران کسری بودجه سیاستی است که ما در موارد گوناگونی از تاریخ کشورمان تجربه کردهایم.

زمانی که در شهریور سال ۱۳۲۰ ایران به اشغال نیروهای متفقین درآمد، دولت ناچار شد دو اقدام اساسی را در پیش گیرد؛ اول آنکه برای اولین بار در ایران ۲۰۰ میلیون تومان اوراق قرضه منتشر و در عین حال از حساب منابع درآمدی نفت استفاده کرد یعنی در زمان پهلوی اول، درآمد ناشی از فروش نفت وارد بودجه عمومی کشور نمیشد مانند آنچه امروز در نروژ انجام میشود. بنابراین دولت با این کار توانست مقداری از مشکلات ناشی از اشغال کشور را جبران کند.

مورد دوم هم مربوط به زمان نخستوزیری آقای محمد مصدق است که ایران با تحریم نفتی روبهرو شد و دولت صادقانه این مساله را با مردم در میان گذاشت. مردم نیز اوراق قرضه دولتی را نه برای سودآوری بلکه برای حمایت از دولت خریداری کردند.

بنابراین اگر دولت برای حل مشکلات اساسی جامعه اعم از بیکاری، تورم و کاهش شدید رشد اقتصادی پروژههای مشخص و استراتژیکی همچون تکمیل پروژه راهآهن چابهار- زاهدان- مشهد که یک بندر اقیانوسی را به آسیانه میانه وصل میکند یا آزادراه تبریز- بازرگان یا پروژههای نیمهتمامی که نیازمند منابع ریالی بودند را معرفی میکرد، میتوانست درآمدهای میلیاردی نصیب خود کند، نرخ بیکاری را به میزان زیادی کاهش دهد و رشد اقتصادی را بهبود بخشد. در این شرایط دولت میتوانست برای ایجاد جذابیت در جلب حمایت مردمی، سودی بالاتر از سود بانکی برای اینگونه اوراق مالی در نظر بگیرد.

از این طریق مردم نتیجه مشارکت خودشان را در ساختار اقتصادی کشور میدیدند و متوجه میشدند که هزاران نفر سر کار رفتهاند، رشد اقتصادی بالا رفته و یک پروژه اقتصادی به سرانجام رسیده است. اما دولت به جای این کار دست به قمار خطرناکی زده که حتی میتواند پیامدهای امنیتی به دنبال داشته باشد.

بنابراین مشاهده میکنیم منابع مالیای که تا همین چند روز پیش به سمت بورس حرکت میکردند، به سمت بازار طلا و ارز رفتهاند و در نهایت نیز شاهد افزایش روزانه قیمت ارز هستیم. این افزایش نیز به دلیل محروم ماندن کشور از درآمدهای ارزی تا حدی منطقی است و از آنجا که نرخ تورم در اقتصاد بالاست، مردم به دنبال راهی هستند که بتوانند ارزش پولی که در اختیار دارند را حفظ کنند. در این شرایط باید انتظار داشته باشیم که بورس روند تعادلی خود را طی کند و به قیمتهای واقعی خود برگردد و در عین حال با خروج نقدینگی از بورس قیمت سایر کالاها همچون طلا و ارز که میتوانند به عنوان یک پناهگاه مطرح باشند نیز افزایش پیدا کند.